ESGとは?

―SDGsやCSRとの違い・ESG経営の導入―

| おすすめ資料を無料でダウンロードできます ✅ 【不祥事予防の必須知識】コーポレートガバナンスの基本 |

- この記事のまとめ

-

「ESG」とは、Environment(環境)、Social(社会)、Governance(ガバナンス)の頭文字を並べた言葉です。

「ESG」は、2006年、国連による責任投資原則(PRI:Principles for Responsible Investment)において、投資分析と意思決定プロセスにESG課題を組み込むことが提唱されたことをきっかけに、その重要性が世界的に改めて注目されるようになりました。2021年時点ではこのPRIに署名した機関数は3,800を超えるようになっています(経済産業省「伊藤レポート3.0(SX版伊藤レポート)」19頁(2022年8月30日))。

日本においても、2015年に年金積立金管理運用独立行政法人(GPIF)がPRIに署名し、国内機関投資家の意識にも変化が見られるようになり、ESGを重視する機運が高まっています。

そこで、本記事では、まず「ESG」の意義をおさらいした上で、スチュワードシップ・コードにおけるESGの位置付けとESG投資の動向を説明し、コーポレートガバナンス・コードを踏まえたESG経営について、実際の取り組み事例とあわせて解説します。

※この記事は、2024年1月16日に執筆され、同時点の法令等に基づいています。

目次

ESGとは|3つの要素を分かりやすく解説

「ESG」とは、Environment(環境)、Social(社会)、Governance(ガバナンス)の頭文字を並べた言葉です。

責任投資原則(PRI)が提唱するESGの視点の内容に明確な定義はありませんが、PRIにおいては以下の項目がそれぞれの課題として挙げられています。

| E:Environment(環境) | 気候変動、資源枯渇、廃棄、汚染、森林破壊など |

| S:Social(社会) | 人権、強制労働・児童労働、労働条件、雇用関係など |

| G:Governance(ガバナンス) | 贈収賄、汚職、役員報酬、役員構成・多様性、ロビー活動、政治献金、税務戦略など |

ESGとSDGs、CSR、SRIの違い

ESGとSDGsの違い

「SDGs」は、Sustainable Development Goalsの略で、国連サミットで採択された2030年までの達成を掲げた持続可能な開発目標を意味します。

17の目標と169のターゲットから構成され、貧困や格差、気候変動など、地球規模の課題の解決を目指すものです。

国際連合広報センター「SDGsのポスター・ロゴ・アイコンおよびガイドライン」

SDGsは、国や国際社会が達成することが求められる目標です。これに対して、ESGは、PRIにおいて投資判断の要素として組み込むことが提唱されていることからも分かるように、あくまで投資家や企業を対象とした要素です。

もっとも、ESGもSDGsも、サステナブルな社会を目指す点では共通しており、企業や投資家がESGを意識することが結果としてSDGsへの貢献にもつながる、という関係にあるといわれています。

ESGとCSRの違い

「CSR」とは、Corporate Social Responsibilityの略で、企業活動における社会的責任を意味します。

ESGもCSRも環境や社会に配慮する点では共通します。しかしながら、あくまでCSRは企業活動における利益を社会に還元することが企業の社会的な責任である(=企業活動によって環境や社会に負荷をかけていることへの贖罪である)という考え方であるのに対し、ESGは環境や社会に配慮した企業経営を通じて環境・社会の課題を解決するとともに企業価値も向上させるという考え方です。

そのため、近年では、環境や社会への配慮が企業の負担・責任と捉えるCSRという考え方よりも、環境・社会の課題解決と企業価値向上を両立させるESGにより注目が集まっているといえるでしょう。

ESGとSRIの違い

「SRI」とは、Socially Responsible Investmentの略であり、社会的責任投資を意味します。

SRIは、従来、1920年代にアメリカにおいてキリスト教的倫理の観点から武器、ギャンブル、タバコ、アルコールなどに関わる企業を投資対象から除外するというネガティブ・スクリーニングから始まった概念で、1990年代頃から徐々に注目を集めるようになりました。

そのため、SRIもESGも財務情報だけではなく非財務情報を考慮して投資判断を行う点で共通します。しかしながら、SRIは、倫理観に基づいて劣悪な企業を投資対象から排除するという倫理的な観点がより意識されるのに対して、ESGは、ESG課題を考慮することが長期的な企業価値の向上に寄与するという観点がより意識されています。

機関投資家とESG投資

ESG投資とは

ESG投資とは、投資判断の際に、従来から考慮されてきた財務情報に加えて、ESG課題に関する企業の情報を考慮する投資を意味します。

日本においても、2015年に年金積立金管理運用独立行政法人(GPIF)が投資分析と意思決定プロセスにESG課題を組み込むことを示したPRIに署名したことをきかっけに、ESG投資の意識が高まっているところです。

スチュワードシップ・コードにおけるESGの位置付け

機関投資家の行動規範であるスチュワードシップ・コードの2020年3月の再改訂に当たって、「スチュワードシップ責任」の定義が、以下のとおり改訂されました。

機関投資家が、投資先企業やその事業環境等に関する深い理解のほか運用戦略に応じたサステナビリティ(ESG要素を含む中長期的な持続可能性)の考慮に基づく建設的な「目的を持った対話」(エンゲージメント)などを通じて、当該企業の企業価値の向上や持続的成長を促すことにより、「顧客・受益者」(最終受益者を含む。以下同じ。)の中長期的な投資リターンの拡大を図る責任

スチュワードシップ・コードに関する有識者検討会「『責任ある機関投資家』の諸原則≪日本版スチュワードシップ・コード≫」5頁

このように「責任ある機関投資家」が果たすべき「スチュワードシップ責任」として、ESG要素を考慮した投資先企業との建設的な対話の観点が明確に盛り込まれるようになりました。

日本でも多くの機関投資家にとって、投資に関する意思決定の際にESG要素を考慮し、その過程と結果をアセットオーナーや最終受益者に報告することが、投資家としての受託者責任や説明責任を果たす上で重要な要素となってきています(株式会社日本取引所グループ及び株式会社東京証券取引所「ESG情報開示実践ハンドブック」10頁(2020年3月))。

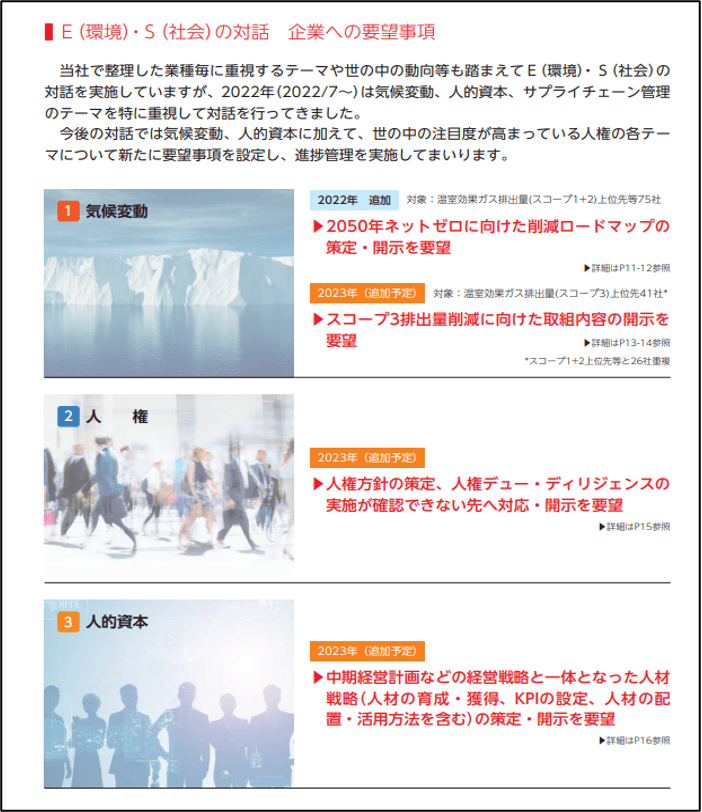

例えば、スチュワードシップ・コードの受け入れを表明している日本生命保険相互会社においては、「E(環境)・S(社会)の対話取組みの拡充」として、企業に対する要望事項を以下のように設定した上で対話を行っていることを開示し、「E(環境)・S(社会)に係る対話事例」も開示しています(日本生命保険相互会社「対話及び議決権行使の事例集」34頁以下(2023年))。

日本生命保険相互会社「日本生命のスチュワードシップ活動について」10頁(2023年6月)

さらに、同社は、議決行使の精査基準として、取締役の選任に当たっては「環境・社会・ガバナンス(ESG)の観点から著しく不適切と考えられる場合」も示しています(日本生命保険相互会社「議決権行使精査要領(2023年)」8頁)。

このように投資先企業との対話に限らず、議決権行使基準としてもESGの観点を盛り込む機関投資家が増えてきています。

ESG投資の7つの手法

このようなESG投資については、さまざまな投資手法があるとされており、世界持続可能投資連合(GSIA:Global Sustainable Investment Alliance)によって以下の7つに分類されています。

| 手法 | 内容 |

|---|---|

| ネガティブ・スクリーニング | 武器、ギャンブル、タバコ、アルコール、原子力発電、ポルノなど、反社会的・非倫理的と定義される特定の事業から収益をあげる企業を投資先から除外する手法 |

| ポジティブ・スクリーニング | ESG関連の評価が相対的に高い企業に投資する手法 |

| 規範に基づくスクリーニング | ESG分野における国際的規範(国連条約、安保理制裁、OECDガイドラインなど)に沿って、その基準をクリアしていない企業(人権問題や環境問題、汚職などの問題に関与した不祥事企業など)を投資先リストから除外する手法 |

| ESGインテグレーション | 投資先選定の過程で、従来考慮してきた財務情報だけでなく非財務情報も含めて分析をする手法 |

| サステナビリティ・テーマ投資 | 再生可能エネルギー、持続可能な農業、男女同権、多様性など、サステナビリティに貢献し得る投資テーマや企業に投資する手法 |

| インパクト投資 | 社会・環境に貢献する技術やサービスを提供する企業を投資対象とし、投資収益に加えて社会や環境に測定可能なポジティブ・インパクトを与えることを目的とする投資手法 |

| 企業エンゲージメント | 株主として企業に対してESGに関して積極的に働きかける投資手法 |

ESG経営

ESG経営とは、企業が持続可能な成長を実現するために、より良いガバナンス(G)の基礎の上で、環境(E)・社会(S)の課題に寄与するように経営する手法をいいます。

ESG経営を行うメリット

メリット1|資金調達を行いやすくなる

ESG経営を行うメリットとしては、まず、投資家からの評価・信頼を得ることで資金調達を行いやすくなることが挙げられます。

上記のとおり、投資家によるESG投資の意識が高まっていることから、投資対象となる企業においてESG経営を推進することで、ESG投資に取り組む機関投資家からの投資をより呼び込むことが見込まれます。

メリット2|企業価値が向上する

ESG経営を行うメリットとしては、次に、ESG課題への寄与を通じて企業価値が向上することが挙げられます。

ESG経営が企業価値を向上させるかどうかについては、実証研究において肯定的・否定的な見解が混在しています。

しかし、現時点では肯定的な研究が優勢であり、特に不況期にはESG投資のリターンがそうでない投資のリターンを上回る傾向が示されているといわれています(大杉謙一「ソフトローと取締役の義務-東京電力株主代表訴訟事件・東京地裁判決を参考に-」旬刊商事法務2341号22頁(2023年))。

メリット3|優秀な人材を確保しやすくなる

ESG経営におけるS(社会)には従業員の労働環境も含まれるため、ESG経営を推進することによって、優秀な人材を確保しやすくなるメリットも指摘されています。

メリット4|不祥事の未然防止などにつながる

ESG経営の基礎となるG(ガバナンス)を整備することは、企業不祥事の未然防止・早期発見にもつながり、経営リスクの軽減にも資するといわれています。

コーポレートガバナンス・コードにおけるESGの位置付け

企業の行動規範であるコーポレートガバナンス・コードは、2021年の改訂において、サステナビリティを「ESG要素を含む中長期的な持続可能性」と定義した上で、取締役会がこれらの課題に積極的・能動的に取り組むべきとしています。

基本原則2 考え方

「持続可能な開発目標」(SDGs)が国連サミットで採択され、気候関連財務情報開示タスクフォース(TCFD)への賛同機関数が増加するなど、中長期的な企業価値の向上に向け、サステナビリティ(ESG要素を含む中長期的な持続可能性)が重要な経営課題であるとの意識が高まっている。こうした中、我が国企業においては、サステナビリティ課題への積極的・能動的な対応を一層進めていくことが重要である。

株式会社東京証券取引所「コーポレートガバナンス・コード」8頁

補充原則2-3①

取締役会は、気候変動などの地球環境問題への配慮、人権の尊重、従業員の健康・労働環境への配慮や公正・適切な処遇、取引先との公正・適正な取引、自然災害等への危機管理など、サステナビリティを巡る課題への対応は、リスクの減少のみならず収益機会にもつながる重要な経営課題であると認識し、中長期的な企業価値の向上の観点から、これらの課題に積極的・能動的に取り組むよう検討を深めるべきである。

株式会社東京証券取引所「コーポレートガバナンス・コード」9頁

コーポレートガバナンス・コードにおいては、ESGを含めたサステナビリティ課題への対応を、あくまで「中長期的な企業価値の向上」につながるものと位置付けていることは注目に値します。

もっとも、ESG課題への取り組みが「中長期的な企業価値の向上」に資するとしても、短期的に直ちに利益が出たり企業価値が向上したりするものではなく、短期的には各企業への大きな負担となることもあるところです。

そのため、ESG経営に取り組むに当たっては、各企業のビジネス内容その他の事情も踏まえた上で、その負担の程度の観点と中長期的な企業価値の向上の観点の双方のバランスを考えることも重要になるかと思います。

コーポレートガバナンス・コードを踏まえたESG 経営の導入

サステナビリティ・ガバナンス体制の整備

このようにサステナビリティを巡る課題に取り組むためのガバナンス体制の整備として、ESG・サステナビリティに知見のある取締役を選任すること、役員報酬における短期・長期のインセンティブを決定する指標として、業績連動指標のみならずサステナビリティ指標を採用することも考えられます。

また、金融庁「投資家と企業の対話ガイドライン」1-3にあるように、「取締役会の下または経営陣の側に、サステナビリティに関する委員会を設置する」ことも考えられるところです。

いずれにせよサステナビリティ課題に取り組む場合には、まず実務担当部署を割り当て、当該担当部署がサステナビリティ課題に関して行った分析や対応状況等を取締役会やサステナビリティに関する委員会に対して報告するというプロセスを設けることが考えられます。

このような報告を受けて、取締役会やサステナビリティに関する委員会において、サステナビリティ課題への対応が適切に行われているか、議論・監督するという体制を整備し、運用することが重要です。

例えば、野村ホールディングス株式会社においては、サステナビリティの推進体制として、経営会議メンバーを含むサステナビリティ委員会を設定し、さらにその下には、より事業活動との関連性の強いテーマを取り扱う「ビジネス・サステナビリティ・フォーラム」と、情報開示や各種方針策定などを取り扱う「コーポレート・サステナビリティ・フォーラム」に分割して運営しています。

野村ホールディングス株式会社ウェブサイト「推進体制」

また、取締役会におけるサステナビリティ課題に関する議論の内容は、各企業のビジネスの内容・状況によってさまざまですが、その具体例としては主に以下のようなものが想定されますので、参考にしていただければと思います。

小西真理「サステナビリティ対応とコーポレートガバナンス-監督機能(ボード機能)および監査等委員会の実務の視点から-」旬刊商事法務2345号20頁(2023年)

- TCFD提言に準拠した気候関連財務情報の開示内容や開示スケジュール、GHG排出量算定情報の開示内容について。

- 年度ごとにマテリアリティ表を更新し、主要な取組みや管理項目・KPIを設定している。また、利害関係者のニーズと期待を年度ごとに設定し、対応を設定している。

- 女性取締役は社外からの登用ではなく、社内の昇格者で有能な人材を確保する視点が重要との意見で取締役会内はおおむね一致している。取締役に限らず、全体的に女性社員の採用を増やしていく必要がある。

- 近年導入した新人事制度の運用状況について年1回報告されており、女性活躍含むさまざまな人事運営上の課題について議論している。サステナブル長期目標にもなっている女性活躍について、年1回以上は関連する議題が上程されている。

- 中期経営計画に人材戦略を組み込み、足元の人材と将来の人材のGAPについて議論し、採用・育成計画と連動させるかを議論している。

サステナビリティを巡る課題の特定と対応

サステナビリティ・ガバナンス体制を整備した上で、各企業においては、サステナビリティ課題への対応が企業のビジネスモデルや戦略に及ぼす影響を分析し、まず、自社のマテリアリティ(重要課題)を特定していくことになります(株式会社日本取引所グループ及び株式会社東京証券取引所「ESG情報開示実践ハンドブック」18頁~28頁参照(2020年3月))。

その上で、自社の戦略や対応方針・計画を踏まえて、マテリアリティに関する適切な指標(一例として、以下の世界取引所連合(WFE)が公表している指標)と目標値を設定し、取組みを着実に進める、その進捗状況・目標値の達成度を評価し、改善策を検討・実行する、というPDCAサイクルを回していくことが重要です(株式会社日本取引所グループ及び株式会社東京証券取引所「ESG情報開示実践ハンドブック」33頁参照(2020年3月))。

株式会社日本取引所グループ及び株式会社東京証券取引所「ESG情報開示実践ハンドブック」34頁(2020年3月)

このような課題の特定・対応を進める上では、コーポレートガバナンス・コード補充原則4-2②において求められるサステナビリティ基本方針の策定も重要であり、既に多くの企業が策定しているところです。

情報開示

ESG投資を行う機関投資家に対する情報提供、機関投資家との対話の前提となるESG情報に関する情報開示も重要です。

コーポレートガバナンス・コードでは、以下のように言及されています。

補充原則3-1③

上場会社は、経営戦略の開示に当たって、自社のサステナビリティについての取組みを適切に開示すべきである。また、人的資本や知的財産への投資等についても、自社の経営戦略・経営課題との整合性を意識しつつ分かりやすく具体的に情報を開示・提供すべきである。

株式会社東京証券取引所「コーポレートガバナンス・コード」8頁

特に、プライム市場上場会社は、気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響について、必要なデータの収集と分析を行い、国際的に確立された開示の枠組みであるTCFDまたはそれと同等の枠組みに基づく開示の質と量の充実を進めるべきである。

また、2023年1月31日に「企業内容等の開示に関する内閣府令」が公布され、同年3月以降に終了する事業年度に係る有価証券報告書等において、「サステナビリティに関する考え方及び取組」の記載欄を新設し、サステナビリティ情報の開示が求められることとなった点にも注意が必要です。

| おすすめ資料を無料でダウンロードできます ✅ 【不祥事予防の必須知識】コーポレートガバナンスの基本 |