印紙税法とは?

課税対象となる文書・

電子契約における取扱いなどを分かりやすく解説!

- この記事のまとめ

-

印紙税法とは、一定の文書に印紙税を課すことを定める法律です。

印紙税は、以下の理由により課されています。

✅ ビジネス上取引される文書の背後には利益が発生しており、所得税などと同様に、税を課すことが相応しいと考えられること

✅ 文書を作成することで法律関係が明確化される効果があり、そのことで利益を受ける当事者に軽度の税負担を求めるのは妥当であること印紙税の課税文書は第1号から第20号まであり、種類や取引金額等に応じて印紙税額が決定されます。

印紙税の納付(課税文書への収入印紙の貼付)を怠ると、税務調査の際に追徴課税を受けるおそれがあるので要注意です。

今回は印紙税法について、印紙税が課税される理由・課税文書・電子契約の取扱い・罰則などを解説します。

※この記事は、2022年7月20日に執筆され、同時点の法令等に基づいています。

| おすすめ資料を無料でダウンロードできます ✅ 契約関連印紙税額一覧表 |

目次

印紙税法とは

印紙税法とは、一定の文書に印紙税を課すことを定める法律です。

- 印紙税が課される理由

-

✅ ビジネス上取引される文書の背後には利益が発生しており、所得税などと同様に、税を課すことが相応しいと考えられること

✅ 文書を作成することで法律関係が明確化される効果があり、そのことで利益を受ける当事者に軽度の税負担を求めるのは妥当であること

印紙税法の特徴

印紙税法では、課税対象の文書が別表第一に限定列挙されています。つまり、別表第一に記載された文書についてのみ印紙税が課され、それ以外の文書には印紙税が課されません。これを「課税物件限定列挙主義」と言います。

なお、印紙税の納付は、原則として課税文書に収入印紙を貼付する方法によって行います(印紙税法8~10条)。ただし、特定の文書に限り、収入印紙の貼付に代えて申告納税(自分で税金の額を計算して金銭で納税する方法)が認められる場合があります(同法11条、12条)

印紙税の貼付義務がある者(納税義務者)

印紙税の納税義務があるのは、課税対象となる文書の作成者です。

なお、2名以上が共同して一つの文書を作成した場合は、共同して作成した者全員が納税義務を負います(これを連帯納税義務と言います)。ただし、共同して作成したうちの1人が納税すればよく、この場合は他の作成者が納税する必要はありません。

契約書を2通作成した場合

ところで、契約書の場合、ビジネス上、原本を2通作成し各自で保管するという対応が多く行われていますが、契約書が課税対象の文書である場合は、2通とも印紙を貼付する必要があるので、注意が必要です。なお、原本は1通のみで残りは写し(コピー)の場合は、原本1通のみに印紙を貼付すれば足ります。

印紙税の負担については、文書を保管する者が各自で印紙を貼付して納税するというのが一般的です。

収入印紙が必要な契約書の例

収入印紙の貼付が必要な契約書としては、以下の例が挙げられます。

| ✅ 不動産売買契約書、不動産交換契約書 ✅ 土地賃貸借契約書、土地賃料変更契約書 ✅ 金銭消費貸借契約書 ✅ 運送契約書 ✅ 工事請負契約書、広告契約書、映画俳優専属契約書、請負金額変更契約書 ✅ 合併契約書、吸収分割契約書、新設分割契約書 ✅ 取引基本契約書 ✅ 信託契約書 ✅ 保証契約書 ✅ 金銭又は有価証券の寄託契約書 ✅ 債権譲渡契約書、債務引受契約書 など |

各契約書の印紙税額などについては、後で詳述します。

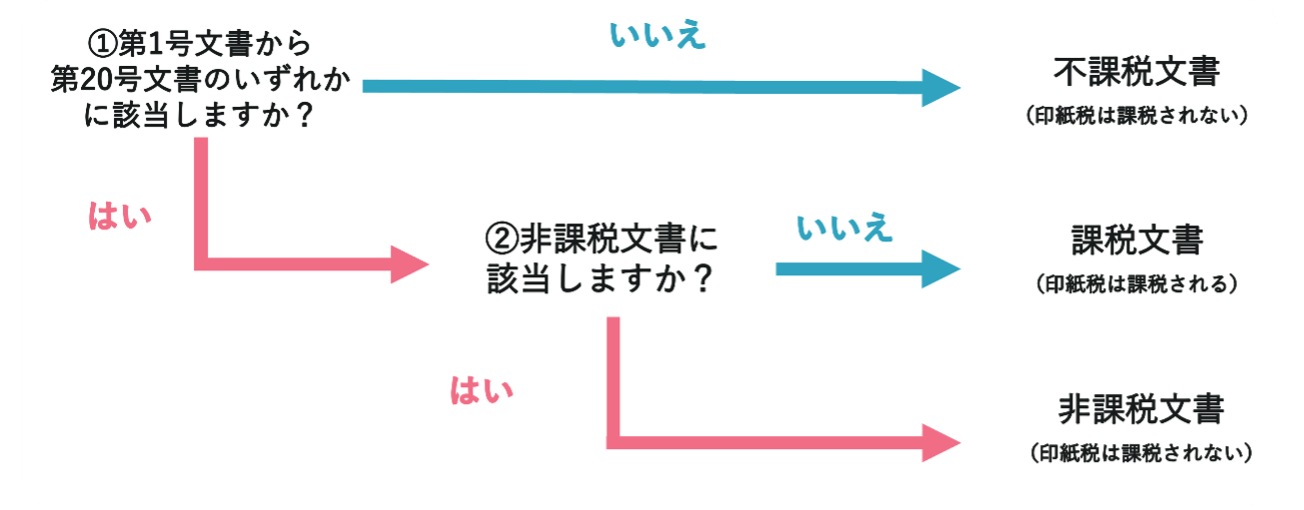

印紙税の要否・金額を確認するフロー

文書に収入印紙を貼付する必要があるかどうかは、以下の手順で確認します。

| ①課税文書に該当するかどうか(+号数)を確認する ②非課税文書に該当するかどうかを確認する ③文書に記載された取引金額を確認する |

①課税文書に該当するかどうか(+号数)を確認する

まずは、当該文書が印紙税の課税文書であるかどうかを確認します。

印紙税の課税文書は、第1号文書から第20号文書までの20種類に分類されています。号数によって印紙税の金額や計算方法が変わりますので、どの号数の課税文書に該当するかを確認しておきましょう。

なお、第1号文書から第20号文書までのどの課税文書にも該当しなければ、収入印紙を貼付する必要はありません。(課税文書に該当しない文書を「不課税文書」と言います。)

課税文書の種類については、「印紙税の課税文書・金額一覧」で詳しく解説します。(国税庁のウェブサイトでも課税文書の一覧を確認できます。)

②非課税文書に該当するかどうかを確認する

| ✅ 印紙税法別表第一の非課税物件の欄に掲げる文書 →契約金額が一定額以下の契約書などが、非課税物件として挙げられています。 ✅ 国・地方公共団体・印紙税法別表第二に掲げる者が作成した文書 →印紙税法別表第二では、公共性・公益性の高い法人などが挙げられています。 ✅ 印紙税法別表第三の上欄に掲げる文書で、同表の下欄に掲げる者が作成したもの →公共性・公益性の高い貸付けに関する契約書などについて、印紙税が非課税とされています。 |

非課税文書に該当する場合、形式的には第1号文書から第20号文書のいずれかに該当する場合でも、印紙税が非課税となる点にご注意ください。

<印紙税の要否を判断するフロー>

③文書に記載された取引金額を確認する

①②の手順を経て課税文書に該当すると考えられる場合、文書に記載された取引金額を確認し、その金額を当てはめて実際の印紙税額を計算しましょう。

なお、課税文書の種類(第1号~第20号)によっては、取引金額に応じて印紙税額が変わるケースもありますので、注意する必要があります。

印紙税の課税文書・金額一覧

印紙税が課される第1号文書から第20号文書について、該当する文書の内容と印紙税額の決定方法をまとめました。

第1号文書|不動産・ローンの契約書など

- 第1号文書の内容

-

✅ 不動産・鉱業権・無体財産権・船舶・航空機・営業の譲渡に関する契約書

→不動産売買契約書、不動産交換契約書、不動産売渡証書など✅ 地上権・土地賃借権の設定・譲渡に関する契約書

→土地賃貸借契約書、土地賃料変更契約書など✅ 消費貸借に関する契約書

→金銭借用証書、金銭消費貸借契約書など✅ 運送に関する契約書(傭船契約書を含む)

→運送契約書、貨物運送引受書など

<第1号文書の印紙税額>

| 契約金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 |

| 10万円超50万円以下 | 400円 |

| 50万円超100万円以下 | 1,000円 |

| 100万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 20万円 |

| 10億円超50億円以下 | 40万円 |

| 50億円超 | 60万円 |

| 契約金額の記載のないもの | 200円 |

印紙税の軽減措置 – 土地建物売買契約書などの不動産の譲渡に関する契約書のうち、契約書に記載された契約金額が10万円を超えるもの(第1号の1文書) –

土地建物売買契約書など、不動産の譲渡に関する契約書のうち、契約書に記載された契約金額が10万円を超えるものについては、以下のとおり印紙税額が軽減されます。

| 契約金額 | 印紙税額(軽減前) | 印紙税額(軽減後) |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

| 5億円超10億円以下 | 20万円 | 16万円 |

| 10億円超50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

上記の印紙税の軽減措置は、従来は2022年3月31日が期限とされていました。しかし、令和4年度(2022年度)の税制改正によって2年間延長され、現在は2024年3月31日が期限とされています。

第2号文書|請負契約書

- 第2号文書の内容

-

✅ 請負に関する契約書

→工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、映画俳優専属契約書、請負金額変更契約書など

<第2号文書の印紙税額>

| 契約金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 1,000円 |

| 300万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 20万円 |

| 10億円超50億円以下 | 40万円 |

| 50億円超 | 60万円 |

| 契約金額の記載のないもの | 200円 |

印紙税の軽減措置 – 建物建築工事請負契約書などの建設工事の請負に関する契約書のうち、契約書に記載された契約金額が100万円を超えるもの(第2号文書) –

建物建築工事請負契約書など、建設工事の請負に関する契約書のうち、契約書に記載された契約金額が100万円を超えるものについては、以下のとおり印紙税額が軽減されます。

| 契約金額 | 印紙税額(軽減前) | 印紙税額(軽減後) |

|---|---|---|

| 100万円超200万円以下 | 400円 | 200円 |

| 200万円超300万円以下 | 1,000円 | 500円 |

| 300万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

| 5億円超10億円以下 | 20万円 | 16万円 |

| 10億円超50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

不動産の譲渡に関する契約書と同様に、建設工事の請負に関する契約書の印紙税軽減措置についても、当初は2022年3月31日が期限とされていましたが、現在では2024年3月31日まで期限が延長されています。

第3号文書|約束手形・為替手形

- 第3号文書の内容

-

✅ 約束手形又は為替手形

※手形の複本・謄本は非課税です。

<第3号文書の印紙税額>

| 手形金額 | 印紙税額 |

|---|---|

| 10万円未満 | 非課税 |

| 10万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 600円 |

| 300万円超500万円以下 | 1,000円 |

| 500万円超1,000万円以下 | 2,000円 |

| 1,000万円超2,000万円以下 | 4,000円 |

| 2,000万円超3,000万円以下 | 6,000円 |

| 2,000万円超5,000万円以下 | 1万円 |

| 5,000万円超1億円以下 | 2万円 |

| 1億円超2億円以下 | 4万円 |

| 2億円超3億円以下 | 6万円 |

| 3億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 15万円 |

| 10億円超 | 20万円 |

| 契約金額の記載のないもの | 非課税 ※ただし、金額を補充した時点で印紙税が課される |

第4号文書|株券などの有価証券

- 第4号文書の内容

-

✅ 株券

✅ 出資証券

✅ 社債券

✅ 投資信託、貸付信託、特定目的信託、受益証券発行信託の受益証券※以下の有価証券は非課税です。

・日本銀行その他特定の法人の作成する出資証券

・譲渡が禁止されている特定の受益証券

・一定の要件を満たす額面株式の株券の無効手続に伴い、新たに作成する株券

<第4号文書の印紙税額>

| 券面金額 | 印紙税額 |

|---|---|

| 500万円以下 | 200円 |

| 500万円超1,000万円以下 | 1,000円 |

| 1,000万円超5,000万円以下 | 2,000円 |

| 5,000万円超1億円以下 | 1万円 |

| 1億円超 | 2万円 |

第5号文書|合併契約書など

- 第5号文書の内容

-

✅ 合併契約書

✅ 吸収分割契約書

✅ 新設分割契約書

<第5号文書の印紙税額>

| 4万円 |

第6号文書|定款

- 第6号文書の内容

-

✅ 定款

→株式会社・合名会社・合資会社・合同会社・相互会社の設立時に作成される原本に限ります。

<第6号文書の印紙税額>

| 4万円 |

第7号文書|継続的取引の基本契約書

<第7号文書の印紙税額>

| 4,000円 |

第8号文書|預金証書・貯金証書

- 第8号文書の内容

-

✅ 預貯金証書

<第8号文書の印紙税額>

| 200円 |

第9号文書|倉荷証券・船荷証券・複合運送証券

- 第9号文書の内容

-

✅ 倉荷証券

✅ 船荷証券

✅ 複合運送証券

<第9号文書の印紙税額>

| 200円 |

第10号文書|保険証券

- 第10号文書の内容

-

✅ 保険証券

→損害保険証券、生命保険証券など

<第10号文書の印紙税額>

| 200円 |

第11号文書|信用状

- 第11号文書の内容

-

✅ 信用状

<第11号文書の印紙税額>

| 200円 |

第12号文書|信託契約書など

- 第12号文書の内容

-

✅ 信託行為に関する契約書

→信託契約書、信託証書

<第12号文書の印紙税額>

| 200円 |

第13号文書|保証契約書

- 第13号文書の内容

-

✅ 債務の保証に関する契約書

※主たる債務の契約書に併記するもの(金銭消費貸借契約書に定められる連帯保証条項など)を除きます。また、身元保証契約書は非課税です。

<第13号文書の印紙税額>

| 200円 |

第14号文書|金銭・有価証券の寄託契約書

- 第14号文書の内容

-

✅ 金銭又は有価証券の寄託に関する契約書

<第14号文書の印紙税額>

| 200円 |

第15号文書|債権譲渡・債務引受けの契約書

- 第15号文書の内容

-

✅ 債権譲渡又は債務引受けに関する契約書

<第15号文書の印紙税額>

| 契約金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上 | 200円 |

| 契約金額の記載のないもの | 200円 |

第16号文書|配当金領収証・配当金振込通知書

- 第16号文書の内容

-

✅ 配当金領収証

✅ 配当金振込通知書

<第16号文書の印紙税額>

| 配当金額 | 印紙税額 |

|---|---|

| 3,000円未満 | 非課税 |

| 3,000円以上 | 200円 |

| 配当金額の記載のないもの | 200円 |

第17号文書|金銭などの受取書(領収書)

- 第17号文書の内容

-

✅ 売上代金に係る金銭又は有価証券の受取書

→商品販売代金の受取書、不動産賃料の受取書、請負代金の受取書、広告料の受取書など✅ 金銭又は有価証券の受取書で上記以外のもの

→借入金の受取書、保険金の受取書、損害賠償金の受取書、補償金の受取書、返還金の受取書など※以下の文書は非課税です。

・営業に関係ないもの(個人間の取引において発行されるものなど)

・有価証券、預貯金証券など特定の文書に追記したもの

<第17号文書の印紙税額>

| 受取金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 600円 |

| 300万円超500万円以下 | 1,000円 |

| 500万円超1,000万円以下 | 2,000円 |

| 1,000万円超2,000万円以下 | 4,000円 |

| 2,000万円超3,000万円以下 | 6,000円 |

| 3,000万円超5,000万円以下 | 1万円 |

| 5,000万円超1億円以下 | 2万円 |

| 1億円超2億円以下 | 4万円 |

| 2億円超3億円以下 | 6万円 |

| 3億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 15万円 |

| 10億円超 | 20万円 |

| 受取金額の記載のないもの | 200円 |

| 受取金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上 | 200円 |

| 配当金額の記載のないもの | 200円 |

第18号文書|預金通帳など

- 第18号文書の内容

-

✅ 預貯金通帳

✅ 信託行為に関する通帳

✅ 銀行・無尽会社の作成する掛金通帳

✅ 生命保険会社の作成する保険料通帳

✅ 生命共済の掛金通帳※以下の文書は非課税です。

・信用金庫など特定の金融機関の作成する預貯金通帳

・所得税が非課税となる普通預金通帳など

・納税準備預金通帳

<第18号文書の印紙税額>

| 1年ごとに200円 |

第19号文書|消費貸借通帳など

- 第19号文書の内容

-

✅ 消費貸借通帳

✅ 請負通帳

✅ 有価証券の預り通帳

✅ 金銭の受取通帳

など※第18号文書に該当する通帳を除きます。

<第19号文書の印紙税額>

| 1年ごとに400円 |

第20号文書|判取帳

- 第20号文書の内容

-

✅ 判取帳

<第20号文書の印紙税額>

| 1年ごとに4,000円 |

電子書面(電子契約など)には印紙税がかからない

印紙税が課税されるのは、紙媒体で作成される文書のみであり、電子データによって作成される書面については課税されないため、収入印紙を貼付する必要はありません。

ゆえに、電子契約を活用すると印紙税を払わないで済むため、紙で契約を締結するケースよりもコストの削減ができます。特に、不動産取引に関係する文書など、高額な印紙税を求められる取引が多い会社にとっては、大きなメリットになるでしょう。

電子書面に印紙税がかからない理由

電子書面に印紙税がかからないのは、電子書面を作成することが、印紙税法が定める課税文書の「作成」に当たらないと理解されているためです。

印紙税法基本通達第44条には、「課税文書の作成」について、以下のとおり記載があります。

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。

国税庁ウェブサイト「第7節 作成者等」

電子書面の場合、その内容をファイルにまとめて作成する行為は「課税文書の調製」に当たります。しかし、それを「文書となるべき用紙等」に出力しない限りは「行使」に当たらず、課税文書を「作成」したことにはならないのです。

ただし、例えば電子契約を締結した後で、その内容を書面に印刷して相手方に交付した場合には、課税文書の作成に該当し、印紙税がかかる点にご注意ください。

印紙税を納付しなかった場合の罰則(ペナルティ)

印紙税法に違反した場合、以下の刑事罰が科される可能性があります。(なお、法人の代表者や従業員などが、法人の業務・財産に関して以下の違反行為をした場合、法人にも罰金刑が科されます(印紙税法24条)。)

| 違反行為の内容 | 刑事罰 |

|---|---|

| ・偽りその他不正の行為により印紙税を免れた場合/免れようとした場合 ・偽りその他不正の行為により印紙税の還付を受けた場合/受けようとした場合 | 3年以下の懲役若しくは100万円以下の罰金又は併科(印紙税法21条) |

| ・課税文書に規定額の収入印紙を貼付しなかった場合 など | 1年以下の懲役又は50万円以下の罰金(同法22条) |

| ・課税文書に貼付した収入印紙に消印を押さなかった場合 など | 30万円以下の罰金(同法23条) |

さらに、課税文書の作成時までに印紙税を納付しなかった場合(=印紙を貼り付けなければならない課税文書に、印紙を貼り付けないで相手方に交付してしまった場合)、当該印紙税額にその2倍の過怠税が加算されます。つまり違反者は、本来の印紙税額の3倍に当たる税金を納付しなければならない点に注意が必要です。

この記事のまとめ

印紙税法の記事は以上です。最新の記事に関する情報は、契約ウォッチのメルマガで配信しています。ぜひ、メルマガにご登録ください!

| おすすめ資料を無料でダウンロードできます ✅ 契約関連印紙税額一覧表 |

参考文献

国税庁ウェブサイト「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」